Být zlatokopkou býval zatraceně dobrý job. Stačilo perfektně vypadat, vytipovat si zazobaného pána a s všeříkajícím úsměvem na něj mrknout. Prstýnek s ohromným diamantem na sebe nenechal dlouho čekat a stejně tak pohádkový život. Tím nejlepším byl rozvod s nejméně polovinou majetku v kabelce. No, není ten život báječný?

Doufám, že jste v úvodním odstavci postřehli lehce ironický tón, kterým jsem nadhodila stále choulostivější téma osobních financí mezi partnery. Dříve bylo normální mít společné finance. Ženy přece žádné vlastní peníze nepotřebovaly. S láskou a radostí pečovaly o domácnost a rodinu a peníze jim dodával starostlivý manžel. Alespoň v některých případech tomu tak opravdu bylo. Jenomže časy se mění a mění se i mezilidské vztahy.

Být zlatokopkou už se navíc vůbec ale vůbec nevyplácí. Bohatí muži nejsou nikterak hloupí a chrání se prostřednictvím předmanželských smluv, které připraví jejich superchytří právníci. Dnes už je prostě moderní brát se čisté lásky a rozhodně ne kvůli penězům. Bez ironie předmanželská smlouva chrání majetek nejen před zlatokopkami, ale i před dluhy jednoho z partnerů.

Nejdřív se výhodně vdám, a pak se ještě výhodněji rozvedu 😉

Život u plotny už moderní ženu neláká

Model domácnosti, v níž muž živí rodinu a žena pečuje o domácnost, moderní dívky už dávno neláká. Moderní ženy požadují stejné možnosti a stejná práva. Některé ženy jsou dokonce schopné uživit se mnohem lépe, než když se svěří do rukou milovaného muže. Navíc je skvělé mít své vlastní peníze, svůj vlastní život a nečekat na kapesné. Hmmmm, svět už prostě není to, co býval.

Velmi zajímavá jsou v tomto případě čísla. Americké studie uvádí, že zatímco pro ženy je stále méně výhodné se vdát, muži na sňatku naopak vydělávají stále více. Za posledních pár let se potenciální finanční výhoda z manželství obrátila ve prospěch mužů. Zatímco dříve vydělávali muži více, dnes je situace úplně odlišná. Ženy do rodinné kasy přispívají více a manželství se tak pro ně stává méně výhodné. To však neplatí pro muže, kteří jsou na tom výrazně lépe než jejich kolegové před třiceti lety. Stručně a jasně, ženy se na společných výdajích podílí čím dál víc.

Soužití mezi partnery za posledních desetiletí doznalo velkých změn. Ženy studují a budují kariéru stejně jako muži. Na druhou stranu se nebrání zakládat rodinu. Některé ženy se přitom snaží najít rovnováhu mezi seberealizací, kariérou a péčí o domácnost. Ideální je, pokud se partneři mezi sebou domluví a role si rozdělí. Bohužel to není tak jednoduché a zdaleka ne každý muž je ochoten přijmout část odpovědnosti za domácnost a péči o děti.

Za cizí peníze se slaví nejlépe 😉

Co je mé do toho ti nic není

Ženám se nelíbí tradiční model rodiny, ve kterém svůj život obětují ve prospěch rodiny. Ženy odkládají zakládání rodiny, chtějí nejprve studovat, cestovat a vybudovat si kariéru. Chtějí mít vlastní život, a tudíž i vlastní peníze. Změny postihly nejen tradiční vztah mezi ženami a muži, ale i rodinné finance. U mladých lidí je moderní mít oddělené účty a platí to i pro manžele.

Opět tu máme pár zajímavých čísel ze světa rodinných financí. U lidí narozených mezi lety 1961 až 1981 mělo oddělené účty 11 %, dnes je to 28 % a obliba oddělených účtů stále stoupá. Odborníci tento trend označují jako generační změnu. Nejde zde o demonstrování nadřazenosti jednoho partnera nad druhým, ale o vyjádření vlastní svobody, nezávislosti a schopnosti samostatně se rozhodovat.

Hodně zajímavý je postoj párů s nižšími a vyššími příjmy. Lidé s vyššími příjmy mají menší problém sloučit své finance než naopak. Důvodem je prý odlišný postoj k vlastním penězům. Lidé s nižšími příjmy si údajně mnohem více cení přístupu ke svému výdělku. Společný účet by je této výhody zbavil. Každopádně platí, že je dobré nastavit si způsob společného hospodaření co nejdříve.

Co je tvé, to je mé. Co je mé, do toho ti nic není!

Já budu platit to a ty tohle a tamto

Oddělené účty jsou samozřejmostí zejména pro mladé nesezdané páry bez dětí. Požadavek na společný účet totiž většinou přichází se svatbou a malými nezbedníky, kteří vám život obrátí naruby. Dokud ale páry nemají děti, jede si každý na vlastním písečku. Hlavní výdaje jako nájem, účty za energie a služby či běžné jídlo si rozdělí na půl a zbytek většinou jde ve stylu “jednou já, jednou ty”. V případě většího rozdílu mezi výdělky, obvykle více platí ten, který v páru vydělává více. Dokud nemáte děti, můžete totiž své peníze utrácet bez ohledu na to, zda se to vaší drahé polovičce líbí či nikoliv.

Vcelku osvědčeným modelem jsou oddělené účty a jeden společný účet. Na společný účet posílají partneři domluvenou částku (nemusí být pro oba partnery stejný). Tyto peníze používají na společné výdaje. Na svém účtu pak mají peníze, které se každý z páru utrácí dle svého. Ponechají si onu svobodu, ale zároveň si zjednoduší společné placení.

Pouze jeden společný účet láká stále méně lidí. Na začátku vztahu nebo po svatbě zní společný účet téměř romantický. Pro zamilovaný pár je společný účet symbolem absolutní důvěry, sdílení a společné budoucnosti. Jenomže po určité době oceníte určitou míru svobodu a to i vašich příjmech a výdajích. Opravdu je nutné mít perfektní přehled o tom, za co váš partner utrácí?

Na začátku si všichni malujeme růžově 🙂

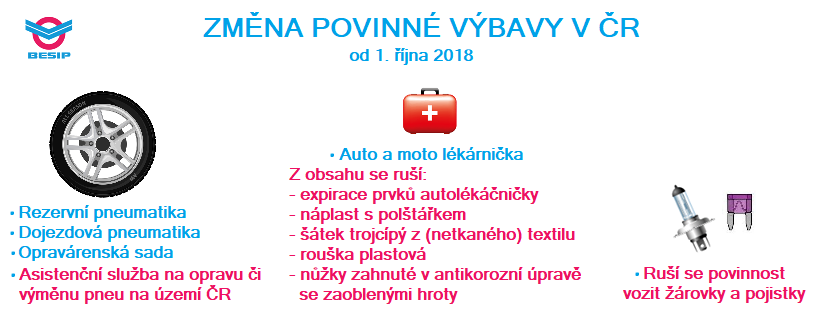

Zdroj: Besip

Zdroj: Besip

Bacha na dopravní nehody!

Bacha na dopravní nehody!

Peníze jsou až na první místě

Peníze jsou až na první místě

Dlouhodobé nesplácení půjček může skončit na ulici

Dlouhodobé nesplácení půjček může skončit na ulici Mít vlastní domeček jako šneček je velký sen většiny Čechů

Mít vlastní domeček jako šneček je velký sen většiny Čechů